Dopo il pacchetto di misure da 25 miliardi di euro del Decreto “Cura Italia”, il Governo con il “Decreto Rilancio” stanzia ulteriori 155 miliardi per avviare la Fase 2 dell’economia italiana che dovrà affrontare la crisi senza precedenti innescata dalla pandemia del Covid-19 e sostenere la ripresa del Paese.

Un provvedimento straordinario con il quale si interviene per rinforzare i settori salute e sicurezza, sostenere le imprese, i redditi da lavoro, il turismo e la cultura. E si pongono le basi per la ripresa del Paese, anche con la cancellazione delle clausole di salvaguardia, eliminando così gli aumenti di Iva e accise previsti a partire dal 2021.

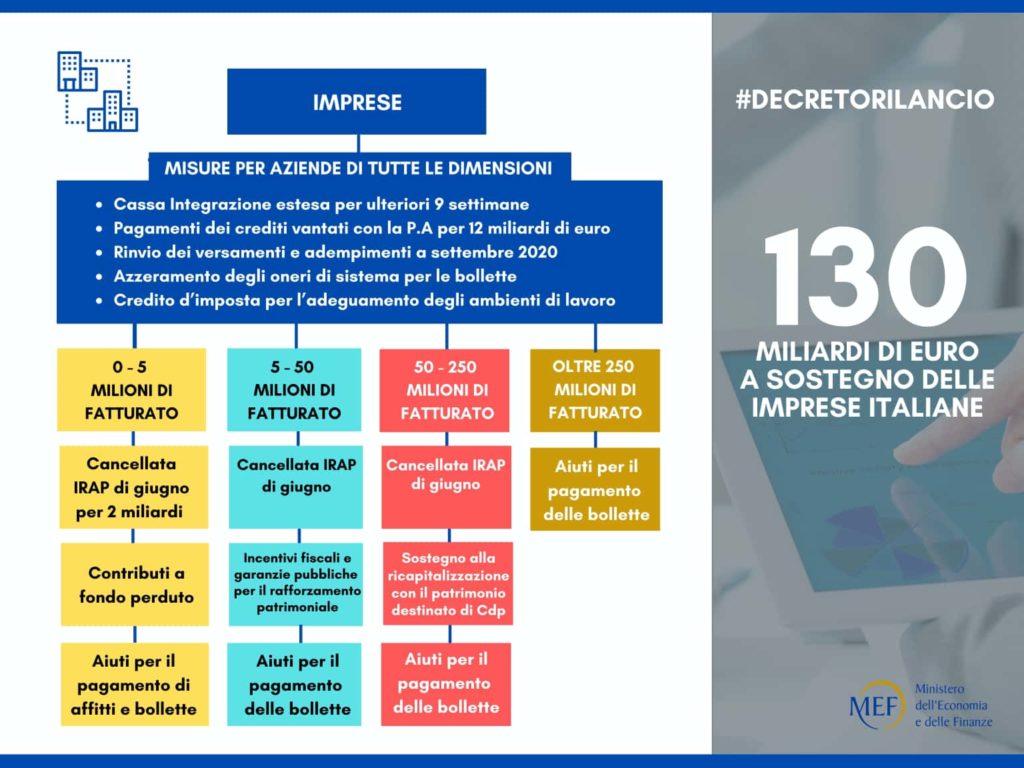

In particolare, vengono stanziati oltre 130 miliardi per fornire liquidità e sostegno al lavoro e all’economia tramite misure di ristoro per le imprese con contributi a fondo perduto, la cancellazione del saldo e acconto Irap di giugno, contributi per affitti e bollette, il pagamento dei debiti della Pubblica Amministrazione, l’allungamento delle tutele della Cassa Integrazione (per complessivi 16 miliardi), delle indennità di lavoratori autonomi, Co.Co.Co, stagionali, artigiani e commercianti e l’introduzione di interventi per aiutare colf e badanti.

Oltre cinque miliardi sono stanziati per Salute e Sicurezza: di questi 1,4 miliardi di euro vengono impiegati per la creazione di 3.500 nuovi posti letto in terapia intensiva e oltre 4.200 in semintensiva; 1,2 miliardi per il potenziamento dell’assistenza territoriale con l’assunzione di circa 9.000 infermieri e 1,5 miliardi per rifinanziare il Fondo emergenze Nazionali. A uno dei settori più colpiti, il turismo, sono destinati 3 miliardi di aiuti che serviranno a finanziare, tra le altre cose, il credito di imposta per le vacanze delle famiglie e l’esenzione IMU per le attività del settore ricettivo.

Due miliardi, infine, sono destinati a sostenere le misure fiscali, fra le quali l’azzeramento dell’Iva per i dispositivi di protezione individuali.

Sostegno alle imprese

Il Decreto Rilancio contiene misure imponenti, per un importo complessivo vicino ai 100 miliardi di euro, volte a garantire liquidità e sostegno alle imprese italiane, per assicurarne la tenuta nel periodo dell’emergenza e favorirne il rilancio nel momento della ripresa. Particolare attenzione è stata dedicata alle imprese più piccole ed alla difesa dei posti di lavoro, accompagnando questi sforzi al tentativo di indirizzare la ripartenza dell’economia lungo sentieri virtuosi di investimento, innovazione, individuazione di nuovi indirizzi strategici, crescita dimensionale.

Sono previsti anche interventi dello Stato nel capitale delle imprese, attivati solo se necessario, se richiesti dalle imprese stesse e senza l’assunzione di quote di controllo, con l’obbiettivo di preservare la stabilità operativa e societaria del nerbo produttivo del paese, presidiare i settori strategici e contribuire ad un complessivo rafforzamento della struttura industriale.

Contributo a fondo perduto: vengono stanziati 6,2 miliardi di euro per trasferimenti a soggetti titolari di reddito d’impresa e di lavoro autonomo e ai titolari di partita Iva con ricavi o compensi non superiori ai 5 milioni di euro, che non hanno cessato l’attività prima del 31 marzo 2020. Il contributo spetta a condizione che l’ammontare del fatturato di aprile 2020 sia sceso del 33% rispetto a quello di aprile 2019 e a chi abbia iniziato l’attività a partire dal primo gennaio 2019. L’ammontare del contributo è calcolato applicando una percentuale alla differenza fra il fatturato di aprile 2020 e aprile 2019:

- 20% per soggetti con ricavi o compensi non superiori a 400.000 euro

- 15% per soggetti con ricavi o compensi compresi fra 400.000 e 1 milioni di euro

- 10% per i soggetti con ricavi o compensi fra 1 e 5 milioni di euro

Il contributo minimo, che verrà erogato a giugno dall’Agenzia delle Entrate e non concorrerà alla formazione della base imponibile, è pari a 1.000 euro per le persone fisiche e 2.000 euro per i soggetti diversi dalle persone fisiche.

Rafforzamento patrimoniale: per le imprese con un fatturato compreso fra i 5 ed i 50 milioni di euro che hanno subito un calo del fatturato del 33% sono previsti interventi di defiscalizzazione degli aumenti di capitale e di sostegno finanziario effettuati entro il 31 dicembre 2020. In particolare, è prevista una detrazione del 20% dall’imposta lorda sul reddito delle persone fisiche (deduzione del 20% per le società) in caso di aumento di capitale a pagamento, con un limite massimo del beneficio fissato a 2 milioni di euro. Viene inoltre riconosciuto un credito d’imposta pari al 50% delle perdite superiori al 10% del patrimonio netto fino a concorrenza del 30% dell’aumento di capitale (con un tetto massimo di 800.000 euro). Per le imprese con ricavi sopra i 10 milioni di euro che effettuino aumenti di capitale superiori ai 250.000 euro è prevista la possibilità di emettere strumenti finanziari (di ammontare compreso fra 250.000 euro e il minore fra l’importo dell’aumento di capitale e 3 milioni di euro) che possono venire acquistati dal ‘Fondo Patrimonio Pmi’ gestito da Invitalia, di 6 anni di durata senza il pagamento di interessi. Il valore di rimborso da parte della società che ha effettuato l’aumento di capitale è ridotto del 30% (con limite a 800.000 euro) nel caso in cui il valore del patrimonio netto sia superiore a quello del momento della sottoscrizione e la società non abbia, fra le altre cose, versato dividendi o fatto aumenti di capitale gratuiti.

Ricapitalizzazione delle imprese: istituzione di un patrimonio destinato in CDP di 45 miliardi per le imprese con fatturato oltre i 50 milioni di euro. Gli interventi sono rivolti a SpA con sede in Italia, che non operano nel settore bancario, finanziario o assicurativo. Il patrimonio potrà realizzare interventi a condizioni di mercato o secondo i criteri che saranno definiti dal quadro temporaneo sugli aiuti di Stato approvato dalla Commissione europea, e saranno preferibilmente effettuati secondo modalità standardizzate, nella forma della sottoscrizione di prestiti convertibili o subordinati. La sottoscrizione di capitale richiederà invece un’istruttoria specifica, non porterà all’acquisizione di partecipazioni di controllo, e vedrà di norma la presenza di co-investitori. Il patrimonio potrà anche intervenire in operazioni di ristrutturazione di imprese in crisi con prospettive di rilancio. Nella valutazione degli interventi si tiene in conto, tra l’altro, dell’incidenza dell’impresa con riferimento allo sviluppo tecnologico, alle infrastrutture critiche e strategiche, alle filiere produttive strategiche, alla sostenibilità ambientale, ai livelli occupazionali e al mercato del lavoro.

Cancellazione del saldo e acconto dell’Irap: come forma di sostegno aggiuntiva alle imprese che hanno un fatturato fino a 250 milioni di euro e che hanno subito un danno economico evidente dall’emergenza Covid-19 queste non sono tenute al pagamento a al saldo dell’Irap per il 2019 né della prima rata dell’acconto dovuta per il 2020. Un intervento che prevede uno stanziamento di circa 4 miliardi di euro.

Agevolazioni per gli affitti: alle imprese con ricavi inferiori ai 5 milioni di euro spetta un credito d’imposta pari al 60% dell’ammontare mensile del canone di locazione, leasing o concessione di immobili ad uso non abitativo. Per le strutture alberghiere il credito d’imposta spetta a prescindere dal volume di affari registrato. Il credito d’imposta è parametrato all’importo versato a marzo, aprile e maggio a condizione che i locatari abbiano subito un calo di almeno il 50% del fatturato nel mese di riferimento 2020 rispetto allo stesso mese dell’anno prima. Un intervento che prevede uno stanziamento di 1,5 miliardi.

Riduzione degli oneri delle bollette: per maggio, giugno e luglio 2020 con un intervento da 600 milioni di euro si riduce il peso degli oneri fissi sulle bollette elettriche, in particolare quelle delle piccole attività produttive e commerciali.

Pagamento debiti della P.A.: viene istituito nello stato di previsione del Ministero dell’Economia e delle Finanze un fondo, con una dotazione di 12 miliardi di euro, destinato a concedere anticipazioni a regioni, province autonome ed enti locali, che si trovino in uno stato di carenza di liquidità, al fine di far fronte al pagamento dei propri debiti di carattere commerciale certi, liquidi ed esigibili. Il fondo sarà articolato in due sezioni, una destinata ad assicurare la liquidità per il pagamento dei debiti certi, liquidi ed esigibili degli enti locali e delle regioni e province autonome per debiti diversi da quelli finanziari e sanitari, l’altra per assicurare la liquidità a regioni e province autonome per il pagamento dei debiti degli enti del Servizio Sanitario Nazionale. La gestione delle due sezioni del Fondo è affidata alla Cassa depositi e prestiti.

Fondo per il trasferimento tecnologico: viene istituito la costituzione, presso il Ministero dello sviluppo economico ed è finalizzato alla promozione di iniziative e investimenti utili alla valorizzazione e all’utilizzo dei risultati della ricerca presso le imprese operanti sul territorio nazionale, con particolare riferimento alle start-up innovative.

Smart&Start Italia: vengono introdotte ulteriori norme volte a rafforzare il sostegno pubblico alla nascita e allo sviluppo delle start-up innovative, agendo nell’ambito di questa misura pensata per la crescita delle imprese.

Sovvenzioni e agevolazioni: le regioni e le provincie autonome, gli altri enti territoriali, le Camere di commercio possono adottare misure di aiuto dirette, a valere sulle proprie risorse, fino a un importo di 800.000 euro per impresa, concesse sotto forma di sovvenzioni dirette, agevolazioni fiscali e di pagamento o in altre forme, quali anticipi rimborsabili, garanzie, prestiti e partecipazioni. Gli aiuti non possono superare l’importo di 120.000 euro per ogni impresa della pesca e dell’acquacoltura e 100.000 euro per ogni impresa di produzione di prodotti agricoli. Gli stessi enti possono concedere garanzie riguardo sia ai prestiti per gli investimenti sia ai prestiti per il capitale di esercizio a favore delle imprese, in modo diretto o attraverso banche o altri soggetti abilitati all’esercizio del credito, o ancora, aiuti sotto forma di tassi d’interesse agevolati per i prestiti alle imprese, aiuti per la ricerca e lo sviluppo in materia di COVID-19, per gli investimenti per le infrastrutture, agli investimenti per la produzione di prodotti connessi al COVID-19, aiuti sotto forma di sovvenzioni per il pagamento dei salari dei dipendenti per evitare i licenziamenti durante la pandemia di COVID-19.

Garanzia sull’assicurazione dei crediti commerciali: viene creato uno strumento di ‘riassicurazione’ di Stato, in analogia con quelli adottati o in via di adozione in altri Paesi Europei. Con uno stanziamento a favore delle imprese di assicurazione dei crediti commerciali a breve termine, si vuole evitare che le perdite attese a seguito dello shock da Covid-19 portino a una notevole contrazione delle linee di credito commerciale in favore delle imprese e garantite dalle compagnie di assicurazioni, che ora potranno accedere allo strumento di garanzia previsto a beneficio di chi ha contratto la polizza credito (il fornitore) e dei relativi clienti (le imprese della filiera debitrici).

Partecipazione al Fondo della Bei: il Ministero dell’Economia potrà stipulare con la Bei gli accordi necessari per consentire la partecipazione italiana al Fondo di Garanzia Pan europeo per il sostegno agli stati membri. Un Fondo in grado di erogare fino a 200 miliardi di euro in forma di garanzia e prestiti diretti o indiretti a favore di Pmi e grandi imprese, garantendo così la liquidità necessaria a fronteggiare la crisi.

Deroga alla disciplina degli aiuti di Stato: alla luce del nuovo ‘Temporary Framework’ della Commissione Ue, i soggetti beneficiari di aiuti non rimborsati, di cui è obbligatorio il recupero in esecuzione di una decisione della Commissione, possono ricevere nuovi aiuti, in deroga al divieto di concessione previsto. Analogamente, Regioni, Province e altri tenti territoriali possono concedere varie tipologie di aiuti alle imprese (fra le quali sovvenzioni dirette, anticipi, agevolazioni fiscali, garanzie sui prestiti, tassi di interesse agevolati e sovvenzioni per il pagamento dei salari al fine di evitare licenziamenti).

Garanzia dello Stato su passività delle banche: per evitare di dover effettuare una notifica individuale alla Commissione europea nel caso fosse necessario intervenire a sostegno della liquidità di banche solventi ma soggette a perturbamenti nell’economia, si è adottato uno schema generale e preventivamente sottoposto alla Commissione europea in base al quale il Ministero dell’Economia può, ove mai ve ne fosse bisogno, concedere la Garanzia dello stato su passività di nuova emissione delle banche con sede legale in Italia fino ad un valore nominale di 19 miliardi di euro senza che sia necessario effettuare di volta in volta una notifica alla Commissione che mal si attaglia alle esigenze di speditezza.

Sostegno pubblico nelle procedure di liquidazione di piccole banche: per evitare di dover effettuare una notifica individuale alla Commissione europea nel caso fosse necessario un intervento dello Stato per assicurare l’ordinato svolgimento delle procedure di liquidazione coatta amministrativa di banche piccole, con attività non superiori ai 5 miliardi di euro e comunque escludendo le banche di credito cooperativo, si è adottato uno schema generale e preventivamente sottoposto alla Commissione europea in base al quale il Ministero dell’Economia può, può concedere il sostegno pubblico sotto varie forme alle operazioni di trasferimento a una banca acquirente di attività e passività, di aziende o rami di azienda della banca in liquidazione; senza che sia necessario effettuare di volta in volta una notifica alla Commissione che mal si attaglia alle esigenze di speditezza.

Fondo emergenziale a tutela delle filiere in crisi: viene istituito, con una dotazione di 500 milioni di euro per l’anno 2020, per interventi di ristoro per i danni subiti dal settore agricolo, della pesca e dell’acquacoltura. Inoltre, per fronteggiare le difficoltà per l’intero settore zootecnico, dovute alla chiusura di mense e punti di ristorazione e del rallentamento delle esportazioni, con conseguenze soprattutto per i trasformati del latte destinati al consumo fresco e per il settore carne, si prevede la compensazione parziale delle spese di stoccaggio e di stagionatura di tali prodotti, destinati ad essere immessi in commercio mesi dopo la loro fabbricazione.

Fisco

Con il decreto-legge “Cura Italia” e con il successivo Decreto Liquidità, il Governo ha sospeso un’ampia gamma di versamenti di ritenute, tributi e contributi, stabilendo il differimento delle scadenze e la sospensione dei versamenti fiscali e contributivi. Con il Decreto-legge Rilancio vengono ulteriormente prorogate le sospensioni dei versamenti di marzo, aprile e maggio, fino al settembre 2020 e vengono introdotte ulteriori misure fiscali volte a sostenere da un lato l’attività imprenditoriale e dall’altro a ridurre gli oneri per i dispositivi di protezione, le spese di sanificazione ed adeguamento degli ambienti di lavoro e spazi commerciali. Con questo decreto il Governo ha voluto inoltre cancellare definitivamente le clausole di salvaguardia che prevedevano l’aumento i Iva e accise a partire dal 2021.

Soppresse le clausole di salvaguardia in materia di IVA e accise: vengono soppresse definitivamente, a partire dal 1° gennaio del 2021, le cosiddette “clausole di salvaguardia” che prevedono aumenti automatici delle aliquote dell’imposta sul valore aggiunto e di quelle in materia di accisa su taluni prodotti carburanti.

Cancellazione del saldo e acconto dell’Irap: alle imprese che hanno un fatturato compreso fra 0 e 250 milioni di euro (ad esclusione di banche ed assicurazioni) viene cancellata la rata di saldo e di acconto dell’Irap dovuta a Giugno 2020.

Ecobonus e sismabonus al 110%: detrazione fiscale al 110% delle spese per i lavori di riqualificazione energetica e/o antisismica con possibilità di cedere il relativo credito fiscale. Si applica alle spese sostenute dal primo luglio 2020 al 31 dicembre 2021 per interventi di isolamento termico e altri interventi di efficientamento energetico. Fra gli interventi sono compresi anche quelli per la riduzione del rischio sismico (sismabonus) e relativi all’installazione di impianti fotovoltaici e colonnine per la ricarica di veicoli elettrici.

Credito d’imposta per l’adeguamento degli ambienti di lavoro: è previsto un credito di imposta dell’60% delle spese sostenute nel 2020 per la riapertura in sicurezza degli esercizi aperti al pubblico, nei limiti di 80.000 euro per beneficiario. Il credito d’imposta è utilizzabile in compensazione ed è cedibile ad altri soggetti, compresi istituti di credito e altri intermediari finanziari, con facoltà di successiva cessione del credito. Sono stati stanziati 2 miliardi per questa misura.

Credito d’imposta per la sanificazione degli ambienti di lavoro: ai soggetti esercenti attività d’impresa, arte o professione, alle associazioni, alle fondazioni e agli altri enti privati, compresi gli enti del Terzo del settore, viene riconosciuto un credito d’imposta in misura pari al 60 per cento delle spese sostenute nel 2020 per la sanificazione degli ambienti di lavoro e degli strumenti utilizzati nell’ambito dell’attività lavorativa, nonché per l’acquisto di dispositivi di protezione individuale e di altri dispositivi rivolti a garantire la salute dei lavoratori e degli utenti. Il credito d’imposta spetta fino a un massimo di 60.000 euro per ciascun beneficiario. Il credito d’imposta non concorre alla formazione del reddito ai fini delle imposte sui redditi e del valore della produzione ai fini dell’Irap.

Credito d’imposta per i fitti commerciali: ai soggetti con ricavi inferiori ai 5 milioni di euro spetta un credito d’imposta pari al 60% dell’ammontare mensile del canone di locazione, leasing o concessione di immobili ad uso non abitativo. Per le strutture alberghiere il credito d’imposta spetta a prescindere dal volume di affari registrato. Il credito d’imposta è parametrato all’importo versato a marzo, aprile e maggio a condizione che i locatari abbiano subito un calo di almeno il 50% del fatturato nel mese di riferimento 2020 rispetto allo stesso mese dell’anno precedente.

Innalzato il limite delle compensazioni fiscali: a decorrere dall’anno 2020, il limite per la compensazione orizzontale è elevato da 700 mila a 1 milione di euro.

Misure in materia di TOSAP: esonero Tosap fino al 31 ottobre per imprese di pubblico esercizio titolari di concessioni per utilizzo suolo pubblico.

Credito imposta Ricerca e Sviluppo al Sud: maggiorazione dell’aliquota ordinaria dal 12 al 25% per grandi imprese e dal 12 al 35% per medie imprese e dal 12 al 45% per piccolo imprese.

Riduzione IVA dei beni necessari al contenimento e gestione dell’epidemia: riduzione IVA dal 22% al 5% su beni e dispositivi medici e di protezione individuale come ventilatori polmonari, mascherine, guanti, gel disinfettanti e altri prodotti, mascherine, ventilatori e altri presidi per la sicurezza dei lavoratori. Fino al 31 dicembre 2020, la vendita degli stessi beni viene totalmente esentata dall’IVA (aliquota zero).

Incentivi per gli investimenti nell’economia reale: viene potenziata la capacità dei Piani di risparmio a lungo termine (PIR) di convogliare risparmio privato verso il mondo delle imprese, introducendo un nuovo tipo di Pir, con specifici vincoli, affinché l’investimento sia diretto, per oltre il 70% del valore complessivo del piano, a beneficio di PMI non quotate sul FTSE MIB e FTSE MID. Sono inoltre previsti vincoli di concentrazione degli investimenti pari al 20 per cento, anziché al 10% come per i Pir “ordinari” e limiti all’entità degli investimenti pari a 150.000 euro all’anno e a 1.500.000 euro complessivamente, anziché 30.000 euro all’anno e 150.000 euro complessivi come per i Pir “ordinari”. Vengono inoltre considerati tra gli investimenti qualificati, oltre agli strumenti finanziari, anche fonti di finanziamento alternative al canale bancario, quali la concessione di prestiti e l’acquisizione dei crediti delle imprese.

Versamenti sospesi fino a settembre: prorogato dal 30 giugno 2020 al 16 settembre 2020 il termine per i versamenti di imposte e contributi, già sospesi per i mesi di marzo, aprile e maggio. I versamenti potranno essere effettuati in unica soluzione o rateizzati.

Sospesi pignoramenti su stipendi e pensioni: fino al 31 agosto 2020 sono sospesi i pignoramenti su stipendi, salari e pensioni effettuati dall’agente della riscossione. Fino alla stessa data queste somme non sono sottoposte al vincolo di indisponibilità e il terzo pignorato le rende fruibili al debitore esecutato, anche in presenza di assegnazione già disposta con provvedimento del giudice dell’esecuzione.

Sospensione pagamenti per avvisi bonari e avvisi di accertamento: rimessione in termini per i pagamenti in scadenza tra l’8 marzo e il giorno antecedente all’entrata in vigore del decreto, anche per le rateazioni in corso delle somme chieste mediante le comunicazioni degli esiti del controllo formale (avvisi bonari). I versamenti potranno essere effettuati entro il 16 settembre in unica soluzione o in quattro rate mensili a partire dal mese di settembre.

Sospensione della compensazione tra credito imposta e debito iscritto a ruolo: si consente di effettuare i rimborsi nei confronti di tutti i contribuenti senza applicare la procedura di compensazione con i debiti iscritti a ruolo.

Proroga termini per notifiche atti: gli atti per i quali i termini di decadenza scadono tra il 9 marzo 2020 ed il 31 dicembre 2020, sono notificati non prima del 1 gennaio 2021 e fino al 31 dicembre 2021.

Proroga rideterminazione del costo di acquisto di terreni e partecipazioni: la disposizione prevede la possibilità di rivalutare le partecipazioni non negoziate ed i terreni posseduti al 1° luglio 2020. Le aliquote dell’imposta sostitutiva sono stabilite nella misura dell’11 per cento.

Rinvio procedura automatizzata di liquidazione dell’imposta di bollo sulle fatture elettroniche: viene rinviata al 1° gennaio 2021 l’applicazione della procedura di integrazione da parte dell’Agenzia delle Entrate dell’imposta di bollo dovuta sulle fatture elettroniche inviate tramite il Sistema di Interscambio che non recano l’annotazione di assolvimento dell’imposta.

Rinvio Plastic e Sugar tax: l’entrata in vigore di plastic tax e sugar tax viene rinviata al 1° gennaio 2021.

Rinvio Lotteria degli scontrini ed obbligo di registratore telematico: viene rinviato dal 1° luglio 2020 al 1° gennaio 2021 il regime transitorio per la memorizzazione dei corrispettivi per i soggetti con volume d’affari fino a 400.000 euro. Viene rinviato al 1° gennaio 2021 l’avvio della lotteria degli scontrini.

Modifiche alla disciplina degli indici sintetici di affidabilità fiscale (ISA): per i periodi di imposta 2020 e 2021 la normativa in materia di indici sintetici di affidabilità fiscale (ISA) viene modificata per tenere conto degli effetti correlati all’emergenza sanitaria. Vengono quindi spostati i termini per l’approvazione degli ISA e per la loro eventuale integrazione, rispettivamente, al 31 marzo e al 30 aprile dell’anno successivo a quello di applicazione. Per il periodo d’imposta 2018, l’Amministrazione finanziaria terrà conto anche del livello di affidabilità fiscale derivante dall’applicazione degli indici per il successivo periodo d’imposta 2019. Analogamente, per il periodo di imposta 2020, si tiene conto anche del livello di affidabilità fiscale più elevato derivante dall’applicazione degli ISA per i precedenti periodi d’imposta 2018 e 2019.

Fonte MEF Ministero dell’Economia e delle Finanze

Commenti recenti